¿Eres autónomo o empresario y tienes que presentar el impreso 111? ¿Conoces o quieres saber como rellenar este modelo 111? ¿Tienes que declarar las retenciones del IRPF con el modelo 111? Te explicamos para que sirve este impreso 111, uno de los modelos tributarios que hay, quién debe usar este impreso, cuando hay que presentar y cómo rellenar este formulario, paso a paso.

Siendo autónomo o empresario, es muy probable que tengas que presentar este modelo 111 de Retenciones e Ingresos a cuenta del IRPF.

¿Qué es el modelo 111?

El modelo 111 es un impreso, para autónomo y empresarios, de presentación trimestral donde se declaran las retenciones a cuenta del IRPF que se han hecho en ese periodo fiscal (trimestre) a trabajadores, profesionales o empresarios.

¿Qué son las retenciones de IRPF?

Se trata de un importe que quien paga debe eliminar de las nóminas, facturas u otras operaciones y que debe abonar a hacienda como anticipo a lo que deberá pagar el contribuyente o persona física. Estas retenciones, el autónomo o empresario debe declararlas cada trimestre, presentando este modelo 111.

¿Para qué sirve el modelo 111?

Tal y como hemos dicho, se trata de declarar ante hacienda los importes que correspondan al IRPF y que debes pagar en el trimestre por rentas con retención o ingresos a cuenta o facturas que incluyan retención.

Los hecho imponibles que obligan a presentar este modelo 111 son:

- El pago de nóminas.

- Rendimiento de actividades económicas profesiones de cualquier tipo; incluso, forestales, agrícolas, ganaderas, etc.

- Módulos donde haya la obligación de retener el 1%.

- También hay que presentar el modelo 111 en el caso de premios obtenidos de juegos, rifas, concursos, etc.

¿Quién debe presentar el impreso 111?

Las personas autónomas o entidades que retengan o ingresen a cuenta, están obligados a presentar este modelo 111. en general, cualquier tipo de empresario profesiones o sociedad que haya descontando parte del importe de nóminas de empleados, facturas de profesionales, facturas de compras de actividades en concepto de retención.

Periodo de presentación del modelo

Con carácter general, este trámite o presentación del modelo 111 se hará de forma trimestral, aunque las empresas grandes declaran este importe de forma mensual.

¿Cuándo hay que presentar el formulario 111?

Para presentar este impreso 111, tienes siempre los primeros 20 días del mes siguiente al trimestre vencido. Veámoslo en esta tabla:

| Primer Trimestre | entre los días 1 y 20 de abril |

| Segundo Trimestre | entre los días 1 y 20 de julio |

| Tercer Trimestre | Del día 1 al 20 de octubre |

| Cuarto Trimestre | Entre el día 1 y el 20 de enero del año siguiente al ejercicio. |

Para los casos en que el día 20 es un día inhábil (sábados, domingos o festivos), la fecha de presentación pasaría a ser el siguiente día hábil.

Para el caso de grandes empresas que están obligadas a presentarlo de forma mensual; esta será dentro de los primeros 20 días del siguiente mes al que corresponda la liquidación.

Recuerdo que para el pago por domiciliación bancaria, la fecha para presentar la documentación se acorta 5 días, será del día 1 al día 15 de cada mes.

Información necesaria para presentar el modelo 111

Para presentar este impreso, necesitar tener a mano los documentos que tengan los gastos derivados de servicios profesionales, facturas y el abono de los importes a los trabajadores, nóminas y finiquitos.

Descargar y dónde presentar el modelo 111

Puedes presentar el modelo 111 por alguna de estas dos vías:

- Por internet:

- Bien a través e un certificado electrónico.

- Por el sistema de identificación de firma con clave (Cl@vePIN).

- En formato papel, a alguna de las entidades colaboradores con la AEAT (bancos por ejemplo).

Si quieres descargarte el modelo 111 de la Agencia Tributaria (Hacienda), aquí te dejamos el enlace:

Si quieres acceder a la sede electrónica de hacienda para el trámite con este modelo 111, este es el enlace:

¿Cómo rellenar el modelo 111?

Aquí encontrarás todo el detalle de cómo cumplimentar este modelo 111 paso a paso y para cada uno de los siete apartados a repasar:

- Declarante

- Devengo

- Liquidación

- Ingreso

- Declaración Negativa

- Complementaria

- Firma

Veamos ahora, paso a paso como cumplimentarlos:

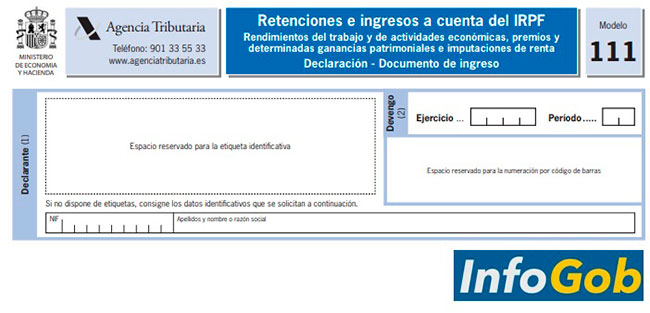

1. Declarante

Aquí debes introducir el NIF y la Razón Social o nombres y apellidos del declarante.

2. Devengo

Aquí, debes indicar el periodo de liquidación. Debes rellenar estos dos puntos:

- En el «Ejercicio», indicarás el año en curso de la actividad.

- En el «Periodo», indicarás:

- Para los casos de presentación trimestral, debes indicar el periodo trimestral, siguiendo este formato; el primer trimestre corresponde con 1T, para el segundo 2T, hasta el cuarto que sería 4T.

- En el caso de presentación mensual; el 01 corresponde al mes de enero, 02 a febrero,…y así hasta el mes de diciembre (12).

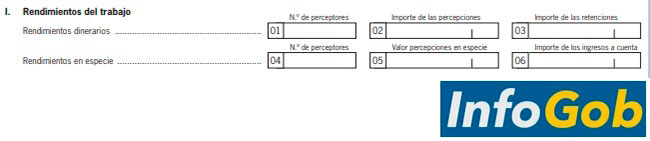

3. Liquidación

Aquí en introduciremos los datos de los rendimientos de trabajo.

Liquidación de rendimientos del trabajo

Tal y como hemos comentado, hay que detallar los ingresos y gastos de la actividad:

- Casilla 1: Aquí hay que reflejar el número de personas a las que el declarante ha realizado esta retención a cuenta del IRPF, en concepto de rendimientos de trabajo.

- Celda 2; aquí estará reflejada la suma de las bases imponibles de las nóminas; esto es el salario base, pluses, complementos de antigüedad y prorratas de las pagas extraordinarias (la parte proporcional).

- Para la casilla 3; aquí hay que reflejar la suma de las retenciones a los trabajadores en las nóminas del trimestre liquidado.

- Celdas 4, 5 y 6: En esta casilla, hay que poner la suma de las cantidades que se han dado a trabajadores para por ejemplo; seguros para el hogar o coche, ayudas a la vivienda, transporte, etc.

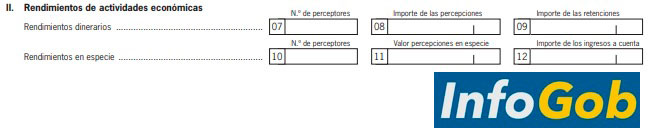

Rendimientos de actividades económicas

Estas son las retenciones en facturas por servicios profesionales dentro de periodo liquidado.

- En la casilla 7: El número de profesionales a los que hemos realizado estas retenciones a cuenta del IRPF.

- En la celda 8; es la suma de las bases imponibles de las facturas; los importes sin tener en cuenta el IVA u otros impuestos.

- Casilla 9; la suma de las retenciones aplicadas en documentos de servicios profesionales.

- Para las casillas 10, 11 t 12: Aquí hay que reflejar los importes abonados para fines particulares del profesional, como seguros, ayudas al transporte, a la vivienda, vehículos, etc.

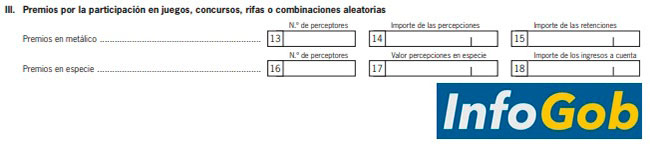

Premios por participación en juegos, concursos, rifas y combinaciones aleatorias

- En la casilla 13 a 18: Debes indicar los premios recibidos en metálico (de la 13 a la 15) o en especie (de la 16 a la 18).

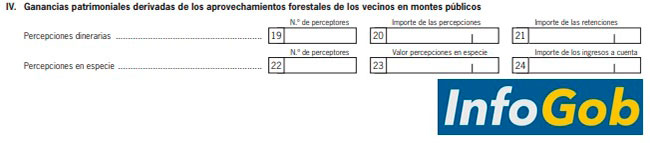

Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos

- En las casillas 19 a 24: Aquí reflejarás las ganancias que se hayan obtenido en metálico (casillas de la 19 a la 21) o en especie; de la 22 a la 24.

Contraprestaciones por la cesión de derechos de imagen

- Casillas 25 a 27: Lo mismo que en los puntos anteriores con el importe de gastos derivados de la cesión de los derechos de imagen.

Total liquidación

Aquí veremos el resumen del total de la liquidación. Siguen los siguientes pasos:

- En la casilla 28; aquí toda la suma de las retenciones; hay que sumas de forma general las casillas de la 3 a la 9, pero también podría tener algún importe las casillas; 6, 12, 15, 18, 21, 24 y 27.

- Casilla 29: En esta casilla, únicamente hay que rellenarla si se trata de una declaración complementaria; luego marcaremos con “X” el apartado 6. En la celda 29 pondremos el valor total de la liquidación de la declaración anterior que queremos corregir.

- Casilla 30: Aquí hay la diferencia entre la casilla 28 y 29. Es el valor total de la declaración.

Ahora, veremos el resultado y últimos detalles a cumplimentar:

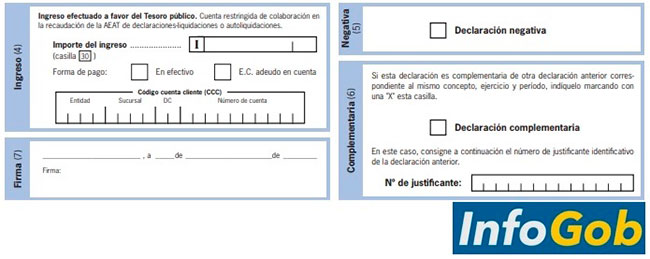

4. Ingreso

Aquí, en la casilla de ingreso, pondremos el total de la celda 30; esta es el importe a pagar. Debes seleccionar el método de pago.

5. Declaración negativa

en el caso que el resultado fuera negativo; debes marcar con una X este apartado de la declaración.

¿Cómo anular o modificar el modelo 111?

Si nos hemos equivocado en la presentación de cualquier modelo presentado, podemos resolver esta situación de estas dos formas:

- Con una declaración sustitutiva: Usaremos este caso cuando haya que resolver muchos errores en la declaración original.

- Con una declaración complementaria; usaremos esta opción cuando únicamente haya que resolver un error menor; olvido de alguna factura, etc.

- La Policia Nacional comunica el próximo lanzamiento del DNI en el móvil - marzo 21, 2024

- Consulta tus datos fiscales para la Renta 2023 - marzo 21, 2024

- Abierto el plazo de solicitud de las Becas MEC 2024-2025 - marzo 18, 2024

⚙️ Contenidos del artículo

- 1 ¿Qué es el modelo 111?

- 2 ¿Para qué sirve el modelo 111?

- 3 ¿Quién debe presentar el impreso 111?

- 4 Periodo de presentación del modelo

- 5 ¿Cuándo hay que presentar el formulario 111?

- 6 Información necesaria para presentar el modelo 111

- 7 Descargar y dónde presentar el modelo 111

- 8 ¿Cómo rellenar el modelo 111?

- 8.1 1. Declarante

- 8.2 2. Devengo

- 8.3 3. Liquidación

- 8.3.1 Liquidación de rendimientos del trabajo

- 8.3.2 Rendimientos de actividades económicas

- 8.3.3 Premios por participación en juegos, concursos, rifas y combinaciones aleatorias

- 8.3.4 Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos

- 8.3.5 Contraprestaciones por la cesión de derechos de imagen

- 8.3.6 Total liquidación

- 8.4 4. Ingreso

- 8.5 5. Declaración negativa

- 9 ¿Cómo anular o modificar el modelo 111?